Salah satu perusahaan teknologi di Indonesia, yaitu Bukalapak akan melakukan Initial Public Offering (IPO). Bukalapak berencana melepas saham perdana pada kisaran harga IPO Rp750-850 per saham.

PT Bukalapak akan menawarkan minimal sebesar 25.765.504.851 saham untuk dilpeas ke publik dalam rangka IPO. Jumlah saham ini sebesar 25% dari modal ditempatkan dan disetor penuh.

Mengacu pada situs Bukalapak.com, Bukalapak merupakan merupakan perusahaan teknologi Indonesia yang memiliki misi menciptakan perekonomian melalui platform online dan offline.

Bukalapak didirikan pada tahun 2010, dan telah melayani lebih dari 6 juta Pelapak, 5 juta Mitra Bukalapak dan 90 juta pengguna aktif. Pada tahun 2017, Bukalapak menyandang status unicorn.

Perusahaan unicorn adalah perusahaan besar yang memiliki nilai valuasi perusahaan minimal USD 1 miliar atau sekitar Rp140 triliun. Seperti kita ketahui, Bukalapak terkenal dengan platform untuk jual-beli barang-barang secara online.

Dengan fasilitas Bukalapak.com, anda bisa membuka toko online, membeli barang-barang yang anda butuhkan secara online, tanpa harus pergi keluar rumah. Dengan kemajuan teknologi, tentu fasilitas-fasilitas seperti ini sangat dibutuhkan oleh masyarakat.

Karena selain praktis juga lebih efisien waktu. Oleh karena itu, dalam beberapa tahun terakhir ini jenis perusahaan teknologi seperti Bukalapak (Online shop) terus menjamur.

Beberapa pesaing besar Bukalapak di Indonesia yang brand image-nya juga tidak kalah bagus adalah Tokopedia dan Shopee yang memiliki jasa / layanan serupa.

Dari segi analisa fundamental kualitatif Bukalapak diatas, kita bisa menyimpulkan beberapa hal:

- Jasa/fasilitas/layanan selalu dibutuhkan oleh masyarakat banyak

- Memiliki brand image yang ternama

- Punya market cap yang besar (Tergolong dalam perusahaan Unicorn)

Namun seperti yang kita ulas, Bukalapak juga harus bersaing dengan platform lainnya seperti Tokopedia dan Shopee.

PROSPEKTUS BUKALAPAK

Dengan munculnya berita bahwa Bukapalak akan melakukan IPO, saya banyak menerima pertanyaan: "Apakah saham Bukalapak layak dibeli? Apakah Bukalapak sahamnya bakalan naik tinggi setelah IPO?"

Untuk menjawab pertanyaan ini, kita harus melihat dulu prospektusnya. Berikut adalah lampiran prospektus Bukalapak:

LAPORAN POSISI KEUANGAN - ASET

Total aset selama 3 tahun berfluktuatif. Pada tahun 2019 total aset mengalami penurunan. Namun Total Aset Tidak Lancar tetap naik. Penurunan terjadi karena Total Aset Lancar yang lebih sedikit.

Tetapi dari segi likuiditas, Bukalapak sangat baik. Kalau kita gunakan Current Ratio (CR), yaitu membandingkan Total Aset Lancar dengan Total Liabilitas lancar, nilai Current Ratio (CR) selama 3 tahun dan 1 kuartal selalu diatas 1 kali.

Hal ini menunjukkan bahwa Bukalapak memiliki likuiditas yang bagus, di mana Bukalapak lebih aman dari risiko gagal bayar, karena memiliki aset lancar yang mencukupi untuk melunasi seluruh kewajiban lancarnya.

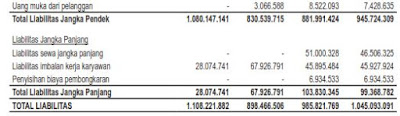

LAPORAN POSISI KEUANGAN - DEBT TO EQUITY RATIO

DER adalah rasio struktur modal, yang menunjukkan perbandingan penggunaan utang dan ekuitas. Pelajari juga: Analisis Fundamental: Debt to Equity Ratio (DER).

Pada DER laporan keuangan Bukalapak, bisa kita perhatikan bahwa selama tiga tahun dan 1 kuartal, total ekuitas rata-rata selalu lebih besar dibandingkan total liabilitasnya.

DER yang kecil ini cukup baik. Artinya, perusahaan tidak perlu menggunakan utang besar untuk mendanai operasional. Utang besar juga berisiko meningkatkan beban bungam yang akan menggerus laba bersih.

Mayoritas perusahaan yang baru IPO umumnya DER cukup besar, karena perusahaan membutuhkan modal besar untuk ekspansi usaha. Dengan struktur utang yang kecil dan ekuitas yang dominan, hal ini menunjukkan Bukalapak memiliki permodalan yang cukup kuat, sehingga bisa lebih dominan menggunakan ekuitas / modal sendiri.

LAPORAN LABA RUGI (PROFITABILITAS)

Selama 3 tahun dan kuartal pertama berturut-turut, ternyata Bukalapak masih mengalami rugi bersih. Dan kalau kita laporan laba ruginya dari paling atas, rugi bersih sudah terjadi mulai dari rugi usaha (Pendapatan - beban pokok pendapatan).

Hal ini menunjukkan bahwa pendapatan perusahaan belum mampu meng-cover seluruh beban utama, terutama beban pokok pendapatan, beban penjualan & pemasaran, beban umum & administasi.

Pendapatan Neto Bukalapak juga tidak konsisten mengalami kenaikan. Terdapat fluktuatif naik turun pendapatan selama prospektus 3 tahunan.

EARNING PER SHARE (EPS)

Karena selama 3 tahun dan kuartal pertama Bukalapak masih rugi bersih, otomatis EPS-nya juga minus. Baca juga: Makna dan Fungsi Earning Per Share (EPS). Jika EPS minus, maka kita tidak bisa menghitung valuasi awal sahamnya, terutama PER, karena PER juga membutuhkan data EPS.

LAPORAN ARUS KAS

Dari laporan arus kas, khususnya arus kas aktivitas operasi, selama periode 3 tahun dan kuartal 1 seluruhnya masih minus. Arus kas operasi yang bagus tentu saja adalah arus kas positif.

Arus kas negatif menunjukkan bahwa masih 'besar pasak daripada tiang' alias pendapatan masih belum mampu menutup biaya-biaya yang dikeluarkan, seperti pembayaran kepada pemasok, pembayaran gaji karyawan dan lain-lain.

VALUASI BUKALAPAK

Kita bisa menghitung valuasi Bukalapak menggunakan Price to Book Value (PBV). Baca juga rumus PBV disini: Analisis Fundamental Saham: Price to Book Value (PBV).

Jumlah saham beredar Bukalapak dalam paparan publik adalah sebesar 103,06 miliar. Sedangkan total ekuitas Bukalapak terakhir dalam prospektus sebesar 1.705.947.241 (Dalam Ribuan Rupiah).

Harga IPO Bukalapak di kisaran Rp750-Rp850 per saham. Sehingga dari sini, kita bisa hitung valuasi saham Bukalapak (PBV) sebagai berikut:

Rentang valuasi PBV Bukalapak di kisaran 45-51 kali. Dari segi valuasi PBV cukup mahal alias OVERVALUED. PBV murah adalah PBV di kisaran 1,5 sampai dibawah 1.

KESIMPULAN KINERJA KEUANGAN (PROSPEKTUS) BUKALAPAK

Secara keseluruhan (Dari propektus), Bukalapak sebenarnya masih cukup berisiko. Karena dari segi profitabilitas dan arus kas masih minus semua. Padahal dua hal ini sangat dibutuhkan untuk menilai perusahaan IPO yang sehat.

Walaupun dari segi likuiditas dan solvabilitas sangat baik, namun profitabilitas, arus kas dan EPS-nya cukup berisiko. Di satu sisi, valuasi-nya juga tergolong cukup mahal.

Minat market di saham Bukalapak cukup besar karena EUFORIA PASAR. Tapi ingat bahwa para big player pasti akan membeli sahamnya dalam jumlah besar di masa IPO untuk "buang barang" ke market jika harga sahamnya sudah naik tinggi karena euforia pasar dan masuknya para trader ritel.

Fenomena ini cukup sering terjadi di market pada saham2 yang baru listing di Bursa. Jadi perlu diwaspadai juga. Apalagi melihat profitabilitas dan arus kas yang masih minus, fluktuatif saham ini mungkin akan sangat tinggi di hari awal listing.

Kalau anda ingin menghindari risiko, ada baiknya anda menunggu beberapa minggu setelah IPO (menunggu fluktuatif lebih reda dan melihat pola yang terbentuk), atau anda bisa menunggu laporan kuartal selanjutnya, untuk kinerja Bukalapak setelah listing di Bursa.

Nanti kita akan ulas lagi pergerakan saham Bukalapak di market setelah melantai di Bursa, sehingga kita bisa melihat lebih jauh hubungan antara kinerja prospektus perusahaan dengan pergerakan harga sahamnya setelah IPO di market.

Stay tune...

0 komentar:

Post a Comment

Silahkan bertanya apapun tentang saham, saya sangat welcome terhadap komentar rekan-rekan.